山西土地增值税计算方法(土地增值税税率是多少)

2021-08-26 09:10:11 672 来源:慧法顾

土地增值税是对有偿转让国有土地运用权及地上建筑物和其他附着物产权,取得增值收入的单位和个人征收的一种税。

土地增值税计算方法(附土地增值税税率表)

土地增值税是对有偿转让国有土地运用权及地上建筑物和其他附着物产权,取得增值收入的单位和个人征收的一种税。

土地增值税的基本征税范围包括:

(1)转让国有土地运用权;

(2)地上建筑物及其附着物连同国有土地运用权一并转让;

(3)存量房地产买卖。

土地增值税具有哪几个特性呢?

(1)以转让房地产的增值额为计税依据。

土地增值税的增值额是以征税对象的全部销售收入额扣除与其相关的本钱、费用、税金及其他项目金额后的余额,与增值税的增值额有所不同。

(2)征税面比较广。

凡在我国境内转让房地产并取得收入的单位和个人,除税法规则免税的外,均应依照土地增值税条例规则交纳土地增值税。换言之,凡发作应税行为的单位和个人,不论其经济性质,也不分内、外资企业或中、外籍人员,无论专营或兼营房地产业务,均有交纳增值税的义务。

(3)实行超率累进税率。

土地增值税的税率是以转让房地产增值率的上下位依据来确认,按照累进准绳设计,实行分级计税,增值率高的,税率高,多征税;增值率低的,税率低,少征税。

(4)实行按次征收。

土地增值税在房地产发作转让的环节,实行按次征收,每发作一次转让行为,就应根据每次取得的增值额征一次税。

(5)采用扣除法和评价法计算增值额。

土地增值税计算方法上思索我国理论情况,以征税人转让房地产取得的收入,减除法定扣除项目金额后的余额作为计税依据。对旧房及享筑物的转让,以及对征税人转让房地产申报不实、成交价钱偏低的,则采用评价价钱法肯定增值额,计征土地增值税。

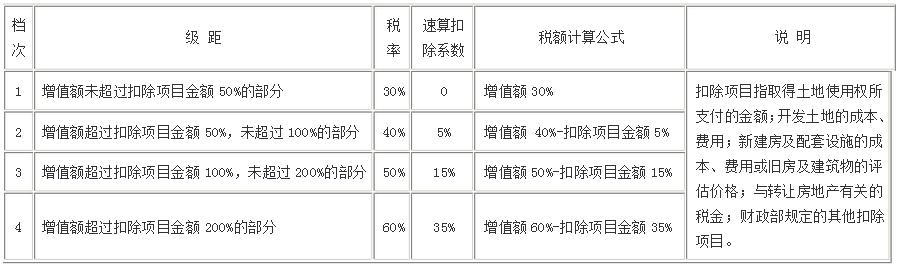

土地增值税税率表

案例

某县城一家房地产开发企业2016年度拜托建筑公司承建位于县城的住宅楼10栋,其中:80%的建筑面积直接对外销售,取得开具增值税发票的销售收入7648万元;其他部分暂时对外出租,本年度取得开具增值税发票的租金收入63万元(不契合简易征税恳求)。与该住宅楼开发相关的本钱、费用有:

(1)支付取得土地运用权价款1400万元。

(2)取得土地运用权支付相关税费42万元。

(3)前期拆迁补偿费90万元,直接建筑本钱2100万元,环卫绿化工程费用60万元。

(4)发作管理费用450万元、销售费用280万元、财务费用370万元(利息支出不能准确按转让房地产项目计算分摊)。当地省政府规则,房地产开发费用的扣除比例为9%。(以万元为单位核算。增值税进项税金已抵扣。)

(1)该房地产开发企业2016年应交纳的城市维护树立税、教育费附加和中央教育附加合计数;

答:该房地产开发企业2016年城市维护树立税、教育费附加和中央教育附加合计数=7648*11%*(5%+3%+2%)+63*11%*(5%+3%+2%)=84.82万元。

(2)该房地产开发企业计算土地增值税的增值额时,允许扣除的取得土地运用权所支付的金额和开发本钱的合计数;

答:取得土地运用权所支付的金额=(1400+42)*80%=1153.6万元。

开发本钱=(90+2100+60)*80%=1800万元。

合计=1153.6+1800=2953.6万元。

(3)该房地产开发企业计算土地增值税的增值额时,允许扣除的开发费用金额;

答:开发费用=(1153.6+1800)*9%=265.82万元

(4)该房地产开发企业计算土地增值税的增值额时,允许扣除的与转让房地产有关的税金金额;

答:允许扣除的与转让房地产有关的税金=7648*11%*(5%+3%+2%)=84.13万元。

(5)该房地产开发企业计算土地增值税的增值额时,允许扣除项目金额合计数;

答:加计扣除=(1153.6+1800)*20%=590.72万元。

允许扣除项目金额合计=1153.6+1800+265.82+84.13+590.72=3894.27万元。

(6)该房地产开发企业应交纳的土地增值税。

答:增值额=7648-3894.27=3753.73万元。

增值率=3753.73/3894.27*100%=96.39%。

适用40%的税率和5%的速算扣除系数。

应纳土地增值税税额=3753.73*40%-3894.27*5%=1306.78万元。

山西省土地增值税预征率是几?

你好,关于上述的问题,解答如下,

(二)项以外的其他房地产项目、本公告自2010年9月1日起执行、土地增值税核定征收率调整为。特此公告。三依据《山西省中央税务局转发国度税务总局的通知》(晋地税发〔2010〕55号)规则、《太原市中央税务局关于增强停业税财富行为税和国际税收管理工作的通知》(并地税函〔2010〕58号)第二条第三款关于土地增值税核定征收率的规则同时废止:6%。《太原市中央税务局关于印发的通知》(并地税税一发〔2003〕33号)第三条关于土地增值税预征率的规则:5%:1:一:7%:

(一)普通规范住宅,现就太原市房地产开发项目土地增值税预征率和核定征收率调整事宜公告如下.5%、土地增值税预征率调整为。二;

(三)除上述

(一):3%:

(一)住宅项目;

(二)除住宅以外的其他房地产项目。特此公告;

(二)除普通规范住宅以外的其他住宅

土地增值税清算税率与计算办法是怎样的

一、土地增值税税率

土地增值税实行四级超率累进税率:

增值额未超越扣除项目金额50%的局部,税率为30%。

增值额超越扣除项目金额50%、未超越扣除项目金额100%的局部,税率为40%。

增值额超越扣除项目金额100%、未超越扣除项目金额200%的局部,税率为50%。

增值额超越扣除项目金额200%的局部,税率为60%。

上面所列四级超率累进税率,每级“增值额未超越扣除项目金额”的比例,均包括本比例数。

二、土地增值税的计算办法

计算土地增值税的公式为:应纳土地增值税=增值额×税率

1、公式中的“增值额”为征税人转让房地产所获得的收入减除扣除项目金额后的余额。

征税人转让房地产所获得的收入,包括货币收入、实物收入和其他收入。

计算增值额的扣除项目:

(1)获得土地运用权所支付的金额;

(2)开发土地的本钱、费用;

(3)新建房及配套设备的本钱、费用,或者旧房及建筑物的评价价钱;

(4)与转让房地产有关的税金;

(5)财政部规则的其他扣除项目。

2、征税人计算土地增值税时,也可用下列烦琐算法:

计算土地增值税税额,可按增值额乘以适用的税率减去扣除项目金额乘以速算扣除系数的烦琐办法计算,详细公式如下:

(一)增值额未超越扣除项目金额50%

土地增值税税额=增值额×30%

(二)增值额超越扣除项目金额50%,未超越100%的土地增值税税额=增值额×40%-扣除项目金额×5%

(三)增值额超越扣除项目金额100%,未超越200%的土地增值税税额=增值额×50%-扣除项目金额×15%

(四)增值额超越扣除项目金额200%

土地增值税税额=增值额×60%-扣除项目金额×35%

公式中的5%,15%,35%为速算扣除系数。

国度关于土地增值税清算税率与计算办法停止严厉明白的规则,并且将土地增值税税率分为四个档的目的就是为了使取得更多增值额的单位或个人交纳更多的税款,让其明白取得更多的利益就要交纳更多的税款,一定水平上控制了征税主体牟取暴利的行为,这更好的对房地产买卖市场停止了控制。

土地增值税计算办法、税率及案例

一、什么是土地增值税?

土地增值税是以单位和个人转让国有土地运用权、地上的建筑物及其附着物所获得的增值额为计税根据,按照规则税率征收的一种税。

1、需求交纳土地增值税征的状况

(1)转让国有土地运用权;

(2)房地产的交流,房地产企业以开发产品与被拆迁户停止房屋互换,必需交纳土地增值税;

(3)房地产抵押,土地运用者转让、抵押或置换土地,无论其能否获得了该土地的运用权属证书,无论其在转让、抵押或置换土地过程中能否与对方当事人办理了土地运用权属证书变卦注销手续,只需土地运用者享有占有、运用、收益或处分该土地的权益,且有合同等证据标明其本质转让、抵押或置换了土地并获得了相应的经济利益,土地运用者及其对方当事人应当依照税法规则交纳土地增值税。

2、不需求交纳土地增值税状况

(1)以继承、赠与方式无偿转让房地产不属于土地增值税的征税范围;

(2)转让集体土地运用权的行为准绳上不应当交纳土地增值税;

(3)房地产的出租不属于土地增值税的征税范围;

(4)关于一方出地,一方出资金,双方协作建房,建成后按比例分房自用的,暂免征收土地增值税。

二、土地增值税计算办法

1、土地增值税是用销售收入减去扣除金额,得到一个增值额,并依照四级超率累进税率停止征收,根据增值额与扣除项目金额的比例来肯定对应的税率和速算扣除率,其中增值额占的比例越高,交的税越多,详细计算办法如下:

应纳土地增值税=增值额×适用税率-扣除项目金额×速算扣除率

增值额=转让房地产的收入总额-扣除项目金额

注:自从2016年“营改增”以后土地增值税计算都要扣去增值税,其中转让房地产收入总额要去掉销项税,扣除项目金额全部都要去掉进项税。

案例:

一个项目转让房地产收入总额是10亿,假定扣除项目金额是6亿元,那么:

增值额=10亿-6亿=4亿;

增值额与扣除项目金额的比例=4亿/6亿=66.7%

这个比例套用上面的表,增值额在50%-100%之间,那么适用税率为40%,扣除系数为5%

应缴土地增值税=增值额4亿*适用税率40%-扣除项目金额6亿*速算扣除系数5%=1.3亿

土地增值税税额计算办法

土地增值税以转让房地产获得的收入,减除法定扣除项目金额后的增值额作为计税根据,并依照四级超率累进税率停止征收。

土地增值税实行四级超额累进税率:

1.增值额未超越扣除项目金额50%(含50%)的局部,税率为30%;

2.增值额超越扣除项目金额50%,未超越100%(含100%)的局部,税率为40%;

3.增值额超越扣除项目金额100%,未超越200%(含200%)的局部,税率为50%;

4.增值额超越扣除项目金额200%以上的局部,税率为60%。

计算土地增值税税额,可按增值额乘以适用的税率减去扣除项目金额乘以速算扣除系数的烦琐办法计算,详细公式如下:

土地增值额未超越扣除项目金额50%的,应征税额=土地增值额×30%;

土地增值额超越扣除项目金额50%,未超越100%的,应征税额=土地增值额×40%-扣除项目金额×5%;

土地增值额超越扣除项目金额100%,未超越200%的,应征税额=土地增值额×50%-扣除项目金额×15%;

土地增值额超越扣除项目金额200%的,应征税额=土地增值额×60%-扣除项目金额×35%。

最新土地增值税税率表

什么是土地增值税?土地增值税税率几?最新土地增值税税率表是什么样子的?

土地增值税是指转让国有土地运用权、地上的建筑物及其附着物并获得收入的单位和个人,以转让所获得的收入包括货币收入、实物收入和其他收入减除法定扣除项目金额后的增值额为计税根据向国度交纳的一种税赋,不包括以继承、赠与方式无偿转让房地产的行为。

征税人为转让国有土地运用权及地上建筑物和其他附着物产权、并获得收入的单位和个人。

课税对象是指有偿转让国有土地运用权及地上建筑物和其他附着物产权所获得的增值额。土地价钱增值额是指转让房地产获得的收入减除规则的房地产开发本钱、费用等支出后的余额。

土地增值税实行四级超率累进税率。

土地增值税实践上就是反房地产暴利税,是指房地产运营企业等单位和个人,有偿转让国有土地运用权以及在房屋销售过程中取得的收入,扣除开发本钱等支出后的增值局部,要按一定比例向国度交纳的一种税费。当前中国的土地增值税实行四级超率累进税率,对土地增值率高的多征,增值率低的少征,无增值的不征,例如增值额大于20%未超越50%的局部,税率为30%,增值额超越200%的局部,则要按60%的税率停止征税。据专家测算,房地产项目毛利率只需到达34.63%以上,都需交纳土地增值税。

最新土地增值税税率表:

| 洗钱罪如何定义、判几年、构成要件、量刑标准 |

| 遗弃罪如何定义、判几年、构成要件、量刑标准 |

| 侮辱罪如何定义、判几年、构成要件、量刑标准 |

| 挪用资金罪如何定义、判几年、构成要件、量刑标准 |

| 危害公共安全罪如何定义、判几年、构成要件、量刑标准 |

-

主播合同没到期可以签其他公司吗

主播合同没到期可以签其他公司吗

- 江苏交通事故请律师多少钱 2022-08-05

- 企业律师顾问一年的收费标准是怎样的? 2021-12-27

- 变更公司名称的通知函模板 2021-11-04

- 公司裁员让员工签自愿离职可以举报吗 2022-11-15

- 2021重庆律师事务所排名(重庆十大律师事务所排行榜单) 2021-07-12

- 江西交通事故请律师多少钱 2022-07-06

- 买房交首付签合同时要注意哪些问题 2023-01-30

- 同居关系子女抚养纠纷怎么处理 2023-01-12

- 2022年北京知识产权律师收费标准(北京知识产权律师费多少钱) 2022-04-08

-

1年前

罗大哥 · 普通用户 近期解答 20 人

问题:新房还沒装修入住物业就要我们交物业费,请问这合法吗

分析:国家对此并没有明确规定,如果业主与物业管理公司在物业管理合同中规定业主要支付装修管理费,那么业主就要按合同支付管理费;如果双方并没有这种约定,那么物业管理公司就不能向业主收取装修管理费

-

1年前

林二七 · 普通用户 近期解答 2 人

问题:跟朋友一起喝酒,结果因为他喝太多导致死亡,其他跟着一起喝酒的朋友需要承担什么法律责任么

分析:你好,以上情况如果没有强制劝酒等情况不应当承担责任,具体可以面谈帮助分析。

-

1年前

罗大哥 · 普通用户 近期解答 20 人

问题:我想和丈夫离婚,但他向我要钱,不给钱就不离,我该怎么办。

分析:你好,可以去起诉离婚

-

1年前

王飞 · 普通用户 近期解答 6 人

问题:您好,我的跟别的男人跑了三年了,也联系不上,我想离婚怎么离婚呀

分析:您好,可以直接向法院提起离婚诉讼,如果因找不到被告而无法通过直接送达、邮寄送达或其它方式送达诉讼材料和开庭传票的,可由法院进行公告送达,公告期为公告刊登之日起60日。60日后,若对方不到庭,法院会缺席宣判的。

-

1年前

王飞 · 普通用户 近期解答 6 人

问题:被流浪猫狗咬伤谁担责?

分析:您好,如果流浪狗和流浪猫被人收留了,流浪狗和流浪猫的收留者就是动物的管理人了,被人收留的流浪狗和流浪猫造成他人损害的,动物管理人也就是收留者应当承担侵权责任。但如果只是好心人路过的时候或者偶尔去喂养它们一下,流浪狗和流浪猫没有事实上的主人或者管理人,这就无法确定承担侵权责任的主体。这种无人管理的流浪狗、流浪猫伤人的案例目前在我国存在法律空白。

-

1年前

王飞 · 普通用户 近期解答 6 人

问题:农村盖房子时工人摔伤应向谁索赔?

分析:您好,根据《最高人民法院关于审理人身损害赔偿案件适用法律若干问题的解释》第十一条规定,雇员在从事雇佣活动中遭受人身损害,雇主应当承担赔偿责任,雇员在从事雇佣活动中因安全生产事故遭受人身损害,发包人、分包人知道或者应当知道接受发包或者分包业务的雇主没有相应资质或者安全生产条件的,应当与雇主承担连带赔偿责任。根据《侵权责任法》第三十五条规定,个人之间形成劳务关系,提供劳务一方因劳务自己受到损害的,根据双方各自的过错承担相应的责任。黄某系发包方,与孙某形成了建房承揽合同关系,孙某与李某则为雇佣关系。李某因脚手架松动而摔下,如其并不存在过错,则孙某作为雇主应对李某在建房过程中遭受的人身损害承担赔偿责任。黄某欲建四层楼房,按照相关法律法规规定应由具备相应资质的施工方来承建。黄某在明知孙某无任何资质的情况下而选用孙某为承建人,其在承建人的选用上存在过错。故李某可要求黄某与孙某共同承担赔偿责任。

-

1年前

罗大哥 · 普通用户 近期解答 20 人

问题:车辆买卖未过户,事故风险谁承担

分析:您好,我国《物权法》第二十三条规定:“动产物权的设立和转让,自交付时发生效力,但法律另有规定的除外。”第二十四条规定:“船舶、航空器和机动车等物权的设立、变更、转让和消灭,未经登记,不得对抗善意第三人。”这就是说,机动车买卖,只要车辆交付给了买主,车辆的所有权就立即发生转移,未过户登记不影响所有权转移和风险承担。车辆交付后而未办理过户登记手续的,其间发生事故,责任也应该是由车辆的买受人承担。

-

1年前

林十八 · 普通用户 近期解答 1 人

问题:房屋采光权受损害怎么办

分析:根据《物权法》第八十九条对采光权进行了明文规定,建造建筑物,不得违反国家有关工程建设标准,妨碍相邻建筑物的通风、采光和日照。当采光权受到侵犯时,《物权法》第三十二条规定受害人可选择和解、调解、仲裁或诉讼方式解决。受害人依据《物权法》第三十七条的规定,“可以请求损害赔偿,也可以请求承担其他民事责任”。是否侵犯采光权’首先要看影响采光和日照的房屋是否属于违章建筑。如果是经过审批的合法建筑,则当亊人可以另行提起行政诉讼,由法院按照行政诉讼程序进行审理和裁决。你可以依照相关的法律法规与对方当亊人进行协商,如协商不成可以到人民法院起诉。